Давайте посмотрим, какие налоги платят самозанятые. Вы освобождены от большинства налогов, которые применяются к самозанятым. Однако вы платите налог на доход от профессиональной деятельности (НДФЛ), для которого действуют пониженные ставки:

Как оплачивать налог самозанятым через приложение мой налог

Вы можете узнать о последних изменениях в CS, приняв участие в программе, разработанной в сотрудничестве с SBER AO. Участники, успешно завершившие программу, получат сертификат установленного образца.

Эта программа была разработана в сотрудничестве с SBER AO. Участники, успешно завершившие программу, получат сертификат установленного образца.

Порядок использования мобильного приложения «Мой налог»

I. Общие положения

1) Настоящий порядок использования мобильного приложения «Мой налог» (далее — Порядок) разработан в целях реализации физическими лицами, в том числе индивидуальными предпринимателями, и налоговыми органами прав и обязанностей, предусмотренных Федеральным законом от 27.11.2018 N 422-ФЗ «О проведении эксперимента по введению специального налогового режима «Налог на профессиональный доход» на территории города федерального значения Москвы, Московской и Калужской областей и Республики Татарстан (Татарстан)» (далее — Федеральный закон N 422-ФЗ), и устанавливает:

1) использование мобильного приложения «Мой налог», если физические лица, в том числе индивидуальные предприниматели (далее — физические лица), зарегистрированы в налоговых органах в качестве налогоплательщиков специального налогового режима «Подоходный налог для фрилансеров» (далее — налогоплательщики),

2) использование мобильного приложения «Мой налог», если физические лица удалены налоговыми органами как налогоплательщики,

3) состав данных для расчетов, представляемых в налоговые органы, и порядок их представления при применении специального налогового режима «Налог на профессиональный доход».

4) Порядок корректировки информации по расчетам, уже представленным в налоговые органы в ходе применения специального налогового режима «Налог на профессиональный доход»,

5) Порядок уплаты сумм налога при применении специального налогового режима «Налог на профессиональный доход».

2. мобильное приложение «Мой налог» — программное обеспечение федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов, взимаемых с физических лиц, взимаемое посредством компьютерного устройства (мобильного телефона, смартфона или компьютера, включая планшетный компьютер), подключенного к информационно-телекоммуникационной сети «Интернет».

3 Обслуживание мобильного приложения «Мой налог» и предоставление доступа к нему осуществляется Федеральной налоговой службой.

4. графический элемент интерфейса (иконка) мобильного приложения «Мой налог» идентичен знаку обслуживания Федеральной налоговой службы по внешним (общественным) коммуникациям, который установлен Приказом ФНС России от 30. 01.01. 2013 N ММВВ-7-12/47@ «Об утверждении знака обслуживания Федеральной налоговой службы для внешней (публичной) коммуникации и правил использования основных элементов фирменного стиля Федеральной налоговой службы для внешней (публичной) коммуникации». Графический интерфейс (иконка) находится на белом фоне и имеет название My Tax Mobile App:

5. при обслуживании мобильного приложения «Мой налог» ФНС России обеспечивает бесперебойную работу мобильного приложения «Мой налог» с использованием программно-технических средств ФНС России, за исключением чрезвычайных ситуаций в процессе эксплуатации или плановых и регламентных работ на программно-технических средствах ФНС России.

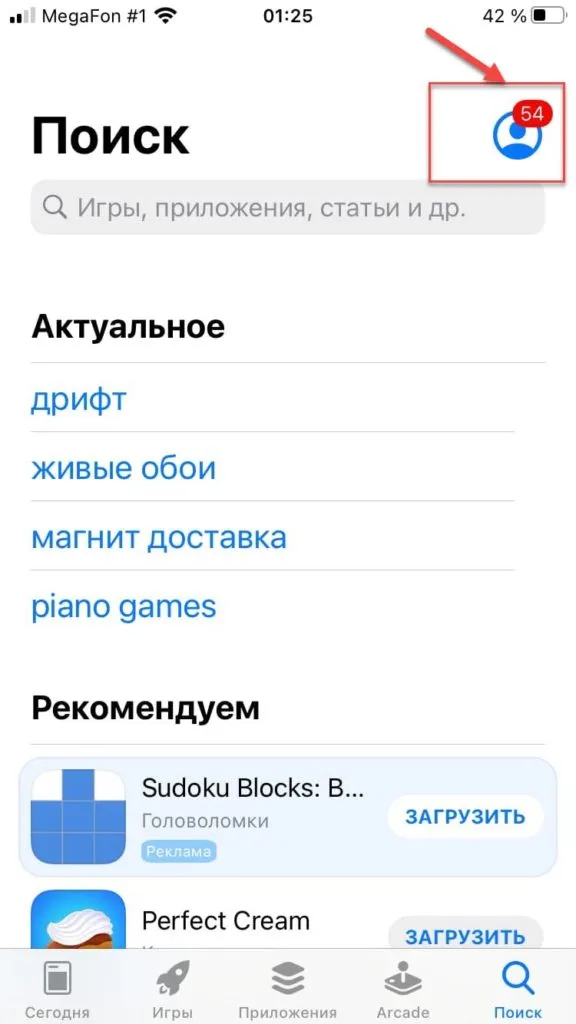

Мобильное приложение «Мой налог» доступно бесплатно для установки на мобильные телефоны, смартфоны и планшеты в GooglePlay и Apple Store для пользователей операционных систем Android и IOS соответственно. Кабинет налогоплательщика НПА «Мой налог» доступен в режиме онлайн на официальном сайте Федеральной налоговой службы по адресу https://www.nalog.ru.

Обзор документа

Налог на профессиональный доход для самозанятых тестируется в Москве, Татарстане, Московской и Калужской областях. Приведены правила использования мобильного приложения «Мой налог» в ходе данного эксперимента.

Приложение используется для регистрации и снятия с учета в налоговых органах. В нем указывается состав расчетной информации, направляемой в налоговый орган, и порядок ее передачи, порядок исправления расчетной информации, ранее направленной в налоговый орган, и порядок уплаты налога.

Приложение можно загрузить из GooglePlay и Apple Store. Офис налогоплательщика можно найти на сайте www.nalog.ru.

Как правило, зарегистрироваться можно через приложение (используя паспортные данные или пароль и код доступа к личному кабинету) или через кредитную организацию.

Налоговый расчет высылается не позднее 12 числа месяца, следующего за истекшим месяцем. Налог должен быть уплачен не позднее 25-го числа.

Для просмотра актуального текста документа и получения полной информации о вступлении в силу, изменениях и реализации документа воспользуйтесь поиском в интернет-версии системы ГАРАНТ:

Если у пользователя есть подтвержденная учетная запись Gosuslugi или логин и пароль от личного кабинета налогоплательщика, проще зарегистрироваться в качестве индивидуального предпринимателя, используя эту учетную запись. Если нет, достаточно регистрации по паспорту — это быстрее, чем идти в МФЦ или налоговую инспекцию.

Порядок использования мобильного приложения «Мой налог»

В феврале 2022 года Федеральная налоговая служба издала приказ № ЕД-7-20/106@ от 14.02.2022, устанавливающий порядок использования мобильного приложения «Мой налог». В нем шаг за шагом описаны все сценарии работы с сервисом:

- При регистрации в качестве налогоплательщика,

- при исключении физического лица из числа налогоплательщиков,

- определять состав информации о декларациях, направляемых в налоговый орган, и порядок их передачи,

- для исправления ранее представленной информации о сумме расчетов,

- для уплаты сумм налога

- для выплаты страховых взносов,

- порядок передачи документов (информации) и информирования налогоплательщиков при использовании приложения.

Регистрация в приложении «Мой налог»

Чтобы официально стать самозанятым, при регистрации необходимо выбрать один из двух вариантов: по российскому паспорту или через личный кабинет, используемый для доступа к сайту nalog.ru.

Регистрация через личный кабинет физического лица

Это делается с помощью номера НДС и пароля. На сайте Федеральной налоговой службы объясняется, как стать пользователем личного кабинета, если не пользоваться сайтом nalog.ru: Для получения счета необходимо обратиться в любую налоговую инспекцию (этот процесс занимает не более 15 минут).

Процедура состоит из четырех этапов:

- Вы сообщаете номер телефона (лучше всего указать номер, которым вы пользуетесь и имеете доступ), получаете код по SMS и подтверждаете им номер.

- Укажите район, где осуществляется деятельность (он может отличаться от района, где вы живете и проживаете).

- Введите номер НДС и пароль, используемый для входа в личный кабинет налогоплательщика на сайте nalog.ru.

- Для доступа к приложению генерируется пин-код.

Регистрация по паспорту

Система удобна для тех, у кого нет доступа к личному кабинету. Все, что вам нужно сделать, это отсканировать паспорт через приложение (поместите документ в выделенный контур, а затем нажмите кнопку «Распознать»). Вам также понадобится фотография — ее можно сделать с помощью камеры смартфона.

Процедура включает в себя пять этапов:

- Номер телефона подтверждается SMS-кодом.

- Указывается район, в котором происходит деятельность.

- Паспорт сканируется с помощью камеры телефона. Программное обеспечение распознает данные для приложения.

- Фотография делается с помощью камеры телефона, с которого делается снимок.

- Заявление направляется в налоговую инспекцию.

Функции приложения

С помощью мобильного приложения «Мой налог» вы можете подать заявление не только со своего телефона. Он позволяет легко создавать и отправлять чек клиенту, отслеживать налоговые декларации и получать уведомления о сроках оплаты. Приложение заменяет кассовый аппарат и возвращает деньги.

Приложение предлагает автоматическую оплату — вы можете настроить налоговый вычет с привязанной банковской карты. Обратите внимание, что привязанная карта предназначена только для уплаты налога на профессиональный доход. Федеральная налоговая служба заверяет вас, что не отслеживает операции по этим карточным счетам.

В приложении «Мой налог» есть и другие полезные функции:

- Информация об истории платежей,

- список профессий (вам не придется искать профессию в длинном списке, так как он разделен на категории, и при выборе категории появляется список профессий).

Безналичная оплата товаров и услуг самозанятого

В феврале 2022 года в приложении «Мой налог» появилась опция, упрощающая взаимодействие между самозанятыми лицами и их клиентами, а именно возможность оплаты в натуральной форме товаров и услуг, предоставляемых самозанятыми лицами. Теперь налогооблагаемое лицо может создать счет-фактуру, а клиент может оплатить его в электронном виде.

Перед подключением опции необходимо ознакомиться с условиями пользования услугами банков-партнеров ФНС России в разделе «Платежи» приложения. После регистрации способ оплаты «Онлайн-оплата» доступен в разделе «Новая продажа» при создании счета-фактуры.

Когда платеж произведен, средства автоматически переводятся из пункта оплаты на банковский счет по номеру телефона индивидуального предпринимателя через систему SBP.

Федеральная налоговая служба отмечает, что тарифы и сроки уплаты устанавливаются платежными агентами. Их можно найти в разделе «Платежи» профиля плательщика.

Федеральная налоговая служба выпустила специальное уведомление о натуральной оплате товаров и услуг индивидуальными предпринимателями.

Уплата взносов в Пенсионный фонд

Самозанятые налогоплательщики не платят фиксированные взносы в систему обязательного пенсионного страхования. Однако при желании они могут делать добровольные взносы в пенсионный фонд. Это можно сделать, как и все остальное, через приложение «Мой налог». Вам нужно только подать заявление через приложение (не нужно лично идти в региональное отделение пенсионного фонда).

Взносы могут быть сделаны:

- Единовременная выплата,

- произвольное количество.

Если вы платите хотя бы фиксированную сумму в виде взносов, то календарный год считается как ставка взноса. В 2022 году эта сумма составляет 34 445 рублей за полный календарный год.

На сайте TEA разъясняется, что расчет стоимости страхового года происходит с даты регистрации в TEA до конца календарного года. Если страховые взносы не были уплачены сверх минимальной суммы, то стаж засчитывается пропорционально уплаченным взносам.

Отслеживать состояние своего лицевого счета в ПФР можно через приложение «Мой налог».

Как отправить чек

Вам нужен номер телефона или адрес электронной почты покупателя. Необходимо указать полученную сумму и причину ее получения, а также название товара или услуги (оно должно соответствовать фактически оказанной услуге или проданному товару). Затем выберите плательщика — физическое или юридическое лицо (в этом случае необходим номер НДС).

Налог автоматически взимается с суммы чека.

Что делать, если чек формируется при отсутствии интернета

В соответствии с частью 3 статьи 14 Федерального закона от 27.11.2018 № 422-ФЗ (далее — «Закон № 422-ФЗ») индивидуальный предприниматель обязан выдать и передать покупателю чек в случае наличной или электронной оплаты. В случае безналичных расчетов квитанция должна быть подготовлена и представлена не позднее 9-го числа месяца, следующего за налоговым периодом, в котором был произведен платеж.

На сайте TEA разъясняется, что расчет стоимости страхового года происходит с даты регистрации в TEA до конца календарного года. Если страховые взносы не были уплачены сверх минимальной суммы, то стаж засчитывается пропорционально уплаченным взносам.

Приложение «Мой налог» для самозанятых: функции и возможности

Приложение «Мой налог» разработано специально для самозанятых: оно позволяет им быстро зарегистрироваться в качестве налогоплательщиков и взаимодействовать с налоговым органом, вводя данные о доходах, получая квитанции и уведомления о начисленных налогах, а также уплачивая налоги. В этой статье рассказывается о функциях и особенностях мобильного приложения.

Зачем нужно приложение «Мой налог»?

Приложение позволяет самозанятым лицам легально управлять бизнесом:

После регистрации сразу можно получить свидетельство о регистрации в качестве индивидуального предпринимателя, которое можно направить клиенту для оказания услуг или выполнения работ, если клиент этого потребует.

После получения платежа самозанятый вводит свой доход в приложение, и Федеральная налоговая служба рассчитывает налог. Можно активировать автоматические платежи, привязав их к банковской карте, оплачивать каждый раз самостоятельно через приложение или создать платежную квитанцию.

После оплаты самозанятый получает квитанцию, которая отправляется заказчику.

Приложение также позволяет легко прекратить статус самозанятости: Для этого необходимо войти в профиль и нажать на кнопку «Выйти из NAP».

Функции приложения

Использование мобильного приложения для самозанятых довольно просто и удобно. И если в прошлом многие пользователи жаловались на зависание приложения, то теперь оно работает без сбоев, а Федеральная налоговая служба постоянно работает над улучшением его функциональности. Например, в феврале 2022 года была создана возможность создания безналичных расчетов за товары, работы или услуги самозанятых лиц.

Давайте рассмотрим основные функции приложения:

1. Регистрация самозанятости.

Когда вы регистрируетесь в приложении, вы также регистрируетесь в качестве плательщика NAP. Существует три способа регистрации:

С паспортными данными (приготовьте паспорт, чтобы можно было отсканировать вторую и третью страницы при регистрации, и сделайте селфи для идентификации личности).

С помощью логина и пароля от личного кабинета налогоплательщика (доступ к личному кабинету налогоплательщика можно получить в любом налоговом органе, за исключением территориальных органов ФНС России, в компетенцию которых не входит работа с физическими лицами).

С помощью логина и пароля от личного кабинета на Едином портале государственных и муниципальных услуг (в этом случае учетная запись должна быть подтверждена в НСС).

В Постановлении № ЕД-7-20/106@ от 14.02.2022 года ФНС дает подробные разъяснения по отдельным способам регистрации, а также устанавливает правила пользования приложением «Мой налог».

Последним этапом регистрации, независимо от выбранного метода, является создание PIN-кода, который затем используется для входа в приложение.

2. Фиксация дохода и расчёт налога.

Чтобы зарегистрировать доход, необходимо нажать кнопку «Новая продажа» на главной странице приложения. Затем необходимо ввести дату продажи, название услуг/работ/товаров, сумму и покупателя. Если услуги предоставляются по договору, обозначение может быть следующим: «Услуги ИТ-специалиста по договору (номер) с датой (дата)». Юридические лица все чаще переходят к заключению договоров на оказание услуг с самозанятыми лицами, хотя это не требуется по закону. Современные электронные услуги помогают им организовать удобный электронный документооборот с индивидуальными предпринимателями и хранить все документы в одном месте.

Если покупатель является юридическим лицом, необходимо указать его номер НДС и название организации. Кстати, практично, что приложение запоминает название продажи и данные юридического лица, когда вы вводите их в первый раз. При повторном вводе одной и той же продажи срабатывает автозаполнение, и вы можете выбрать необходимые данные из сохраненных. Затем вам нужно будет выбрать одну из предложенных кнопок — «Выписать чек» или «Выписать счет».

Когда вы нажмете на кнопку «Выдать чек», приложение отобразит сформированный чек, который вы можете отправить клиенту различными способами, сохранить на своем устройстве или распечатать.

Вы можете выдать чек покупателю, только если к приложению привязана банковская карта.

Как я могу подключить свою карту?

Вам нужно будет ввести данные вашей банковской карты в разделе «Платежи». Вы можете привязать любую банковскую карту, включая те, на которые вы регулярно получаете деньги, а не только за свою работу (например, от родственника или друга). Налоговая служба не считает автоматически все доходы доходом — именно пользователь вводит их в приложение и тем самым совершает новую продажу.

Как выставлять счета-фактуры?

Вы выставляете счет покупателю банковским переводом или по безналичному расчету. В разделе «Платежи» необходимо также предусмотреть возможность безналичных платежей. Федеральная налоговая служба подготовила для этого подробную памятку. Его также можно загрузить через приложение, нажав на зеленый баннер «Электронный платеж».

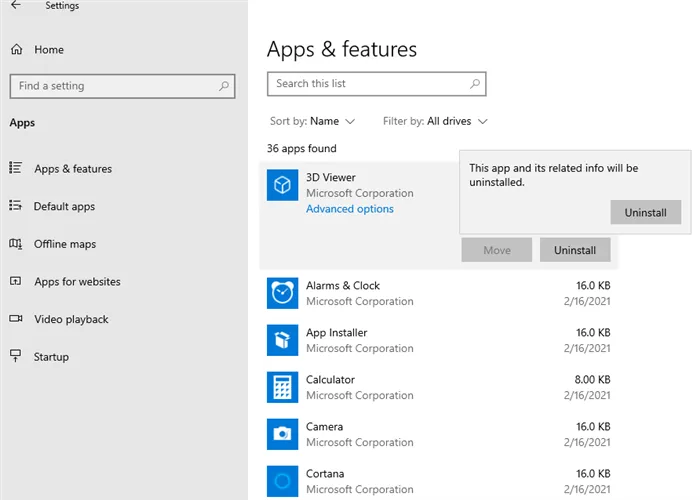

Причиной может быть неисправность, которая будет устранена службой поддержки, или проблема со смартфоном. В первом случае следует обратиться в службу технической поддержки, но сначала необходимо проверить работу устройства: Выключите и перезагрузите устройство и попробуйте снова открыть My Tax.

Приложение используется для контроля доходов, налогов и других сборов самозанятых людей. Приложение бесплатно и может быть установлено на мобильное устройство или компьютер с подключением к Интернету. Приложение можно загрузить из Google Play и App Store.

Приложение используется налогоплательщиком для учета своих операций. В частности, с помощью программного обеспечения создаются электронные кассовые чеки, которые отправляются клиентам, когда они предоставляют свои контактные данные. Кроме того, приложение My Tax используется для оплаты налога по карте или квитанции. Выплаты могут производиться в рассрочку или единовременно. Самое главное — все налоги должны быть уплачены вовремя.

Самозанятые люди могут подтвердить свой доход, что необходимо для получения кредита или в других ситуациях. Приложение позволяет создать два сертификата: один для перехода в категорию самозанятых и один для дохода за любой период. Сертификат отправляется на адрес электронной почты организации-получателя.

Самозанятое лицо может в любое время, если оно хочет или нуждается в этом, отказаться от регистрации через приложение «Мой налог», указав соответствующую причину (выберите из списка). Однако они должны уплатить весь налог, начисленный за период работы.

Ниже объясняется, как и когда самозанятые лица должны платить налог.

| Читайте также: «Самозанятые в 2021 году — пояснения к закону». |

Налоговый период для самозанятых лиц составляет один календарный месяц. Первый срок уплаты налога может быть короче. Он начинается с момента вашей регистрации в качестве налогоплательщика и заканчивается в конце текущего месяца. При снятии с учета налоговый период рассчитывается аналогично (с начала месяца до дня снятия с учета).

Специалисты налогового органа сообщают самозанятому лицу о сумме начисленного налога до 12 числа каждого месяца. В этом же уведомлении содержатся реквизиты для оплаты. Сумма менее 100 рублей переносится на следующий месяц. Оплата производится до 25 числа месяца, следующего за датой платежа.

Обратите внимание!

НДФЛ может быть уплачен путем списания средств с банковского счета налогоплательщика. Для этого он должен уполномочить Федеральную налоговую службу отправить уведомление в банк через приложение «Мой налог» (за 3-10 дней до наступления срока платежа).

Перевод будет осуществлен в точно установленный срок. Банк, в свою очередь, направляет налогоплательщику электронное уведомление о снятии средств со счета не позднее трех дней после получения запроса налогового органа. Владелец счета представляет подтверждение, после чего происходит снятие средств.

Самозанятые лица не представляют налоговые декларации в проверяющий орган.

Если самозанятый не платит налоги, он несет ответственность. Налагаются наказания и штрафы — наказание определяется отдельно в зависимости от тяжести правонарушения.

Самозанятые имеют право на налоговый кредит. Это означает, что налог может быть уменьшен на сумму до 100 000 рублей.

Сумма налогового кредита определяется следующим образом:

- 4% — 1% от налоговой базы,

- 6% — 2% от налоговой базы.

Если у налогоплательщика нет просроченной задолженности, то налог, подлежащий уплате с 1.07.2020 по 31.12.2020, может быть уменьшен на сумму налогового вычета в размере 12 130 рублей. Если есть задолженность, то неиспользованный налоговый кредит будет использован для погашения задолженности. Остаток кредита (если таковой имеется) используется для уменьшения налога.

Срок, в течение которого можно использовать налоговый кредит, не ограничен, но его нельзя использовать повторно. Налогоплательщики, которые снялись с учета, а затем вновь зарегистрировались в качестве самозанятых, могут рассчитывать на возобновление неиспользованного налогового кредита.

Федеральное налоговое управление самостоятельно уменьшает налог на сумму вычета.

В каталогах приложений есть похожие приложения, такие как Taxes, Self-Employed и My Self-Employed, но вам нужно загрузить приложение под названием My Tax и этот значок:

Что делать, если приложение «Мой налог» не работает

Если в системе произойдет массовый сбой, налоговые органы не будут наказывать вас за то, что вы не выписали чек или не заплатили налоги вовремя. Вы можете узнать больше о срыве по этой ссылке. Причины проблемы объясняются там. Если здесь все в порядке, есть контактная телефонная линия, и вы также можете отправить запрос в службу технической поддержки: 8-800-222-2222.

Часто задаваемые вопросы

Причиной может быть неисправность, которая будет устранена службой поддержки, или проблема со смартфоном. В первом случае следует обратиться в службу технической поддержки, но сначала необходимо проверить работу устройства: Выключите и перезагрузите устройство и попробуйте снова открыть My Tax.

Да, для этого зайдите в «Настройки» — выберите «Информация о платеже» — поставьте галочку в поле «Автоматический платеж».